Dans notre dernier article, paru le 13 janvier 2022, nous vous avions résumé les principaux changements apportés par la loi de finances pour 2022 en termes de financement de l’innovation.

Étant donné les multiples sujets, nous vous avions promis de revenir en détails sur les dispositifs Crédit Impôt Innovation (CII), Jeune Entreprise Innovante (JEI), Crédit Impôt en faveur de la recherche collaborative (CICo), en vous proposant une analyse plus exhaustive sur chacun de ces leviers de financement.

Chose promise, chose due ! Cet article est consacré au Crédit Impôt Innovation (CII), à l’analyse des changements induits par la loi de finances ainsi que des conséquences principales.

Piqure de rappel : le CII qu’est-ce que c’est déjà ?

Le Crédit d’Impôt Innovation est une mesure fiscale, réservée aux PME au sens du droit Européen, ouvrant droit à un crédit d’impôt de 20 % des dépenses nécessaires à la conception de prototypes ou d’installations pilotes de produits nouveaux, dans la limite de 400 000€ par an et par entreprise.

Ce dispositif a été instauré par la loi de finances 2013. C’est une extension de l’article 244 quater B du CGI, régissant le Crédit d’Impôt Recherche, qui a pour objectif d’aider les PME réalisant des investissements de développement produit sans toutefois mener de phase de R&D.

Depuis son lancement, le ministère de l’enseignement supérieur, de la recherche et de l’innovation (MESRI) publie chaque année des études et résultats statistiques sur le Crédit d’Impôt Recherche en France. Selon les derniers rapports, il s’avère qu’en 2018, 7 900 entreprises ont bénéficié du dispositif, représentant un montant total de 250 millions d’euros de créance d’impôt. Pour comparaison, ce montant total était de 120 millions d’euros en 2014, pour environ 5 300 PME bénéficiaires. (Source : MESRI-DGRI-SITTAR, GECIR 2020)

Les changements pour 2023

Comme nous l’avions introduit dans notre dernier article, la fin de ce crédit d’impôt était programmée pour le 31/12/2022. Étant donné les résultats très positifs des dernières statistiques, nous attendions donc avec impatience le positionnement du gouvernement sur cette mesure.

Ainsi, l’article 83 de la loi de finance pour 2022, apporte plusieurs changements à compter du 1er janvier 2023 :

– Le dispositif CII est prorogé jusqu’au 31/12/2024 ;

– Les frais de fonctionnement sont supprimés. Jusqu’alors, le 3° du K du II de l’article 244, prévoyait la valorisation des frais de fonctionnements pour les deux principaux postes de dépenses (frais de personnel et de matériel/dotations aux amortissements), tout comme pour le CIR, soit respectivement 43% et 75%.

-Enfin, le taux de valorisation de 20% a été passé à 30% (le taux spécial de 40% pour les dépenses engagées via exploitations en outre-mer est quant à lui passé à 60%) ;

Quelles sont les conséquences majeures de ces modifications ?

Pour mesurer de manière exhaustive l’impact de ces changements, il convient de considérer la part variable des frais de personnel et de matériel dans le total de l’assiette des dépenses éligibles, qui peut varier significativement en fonction des PME et de leur domaine d’activité.

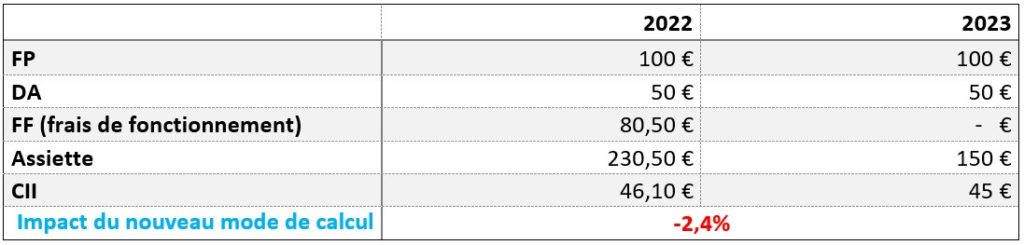

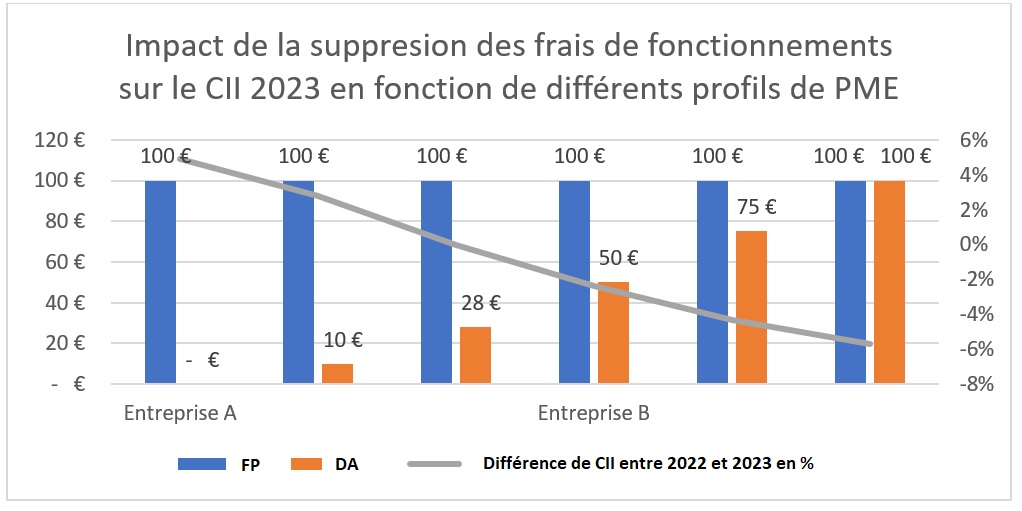

Nous proposons donc une rapide étude comparative quantifiant cet impact, en considérant différents profils d’entreprises (avec différentes parts des frais de personnel et de matériel dans l’assiette des dépenses valorisées) :

- Entreprise A : Nous constatons que chez la plupart de nos clients de la filière du numérique la valorisation de matériel via les dotations aux amortissement (DA) est très faible. Aussi, pour une entreprise valorisant d’ordinaire 100€ de frais de personnel (FP) pour 0€ de matériel (DA), celle-ci verra son CII 2023 augmenter de +4,9%.

- Entreprise B : Pour une société de service ou une entreprise du secteur industriel, la part entre ces deux postes de dépenses est assez variable. Nous constatons tout de même que pour 100€ de FP investis en innovation, la part relative aux DA est en moyenne de 50%. Aussi, à titre de comparaison, l’entreprise B verra en son CII 2023 décroitre de -2,4%.

En conclusion, la suppression des frais de fonctionnement (FF) aura, à première vue, peu d’incidences sur les futures déclarations CII. A proportions égales et selon les profils d’entreprises, celles-ci verront légèrement augmenter ou diminuer leur déclaration CII avec un ordre de grandeur d’environ +/- 5% au maximum.

Toutefois si l’on y réfléchit bien, l’impact des nouvelles mesures sur le CII ne s’arrête pas seulement à une variation de quelques pourcents des futures déclarations.

Selon le 6° du K du II de l’article 244 quater B du CGI « les dépenses mentionnées aux 1° à 6° entrent dans la base de calcul du crédit d’impôt recherche dans la limite globale de 400 000 € par an ». Donc, les dépenses entrent dans la base de calcul du crédit d’impôt dans la limite globale de 400 000 €. Ce plafond s’applique une seule fois par an, quel que soit le nombre de prototypes ou installations pilotes réalisé par l’entreprise.

Cela signifie que, jusqu’à présent, le montant maximum de crédit d’impôt pouvant être déclaré par une entreprise au titre d’une même année civile était de 80 000€ (400 000 € x 20 %).

Or, l’article 83 de la loi de finances pour 2022 ne fait aucunement mention à ce plafond. Les règles de calcul restent donc les même, faisant ainsi passer le plafond de CII annuel de 80 000€ à 120 000€ (400 000 € x 30%), ce qui représente une augmentation possible de 50% du montant du CII.

En conclusion, retenons que le Crédit d’Impôt Innovation se voit

- être prolongé pour deux années supplémentaires (31/12/2024),

- et être revalorisé dès 2023 puisque désormais le plafond annuel déclarable sera de 120 000€.

Pour en savoir plus sur le dispositif CII, vous pouvez consulter le portail entreprises.gouv, le Bulletin

Officiel des Impôts (BOFIP), le Guide

du CIR 2021 ou bien nous solliciter directement, bien évidemment !